财联社(深圳,记者覃泽俊)讯,2019年的最后一天,资本市场迎来了年内上市的第三家券商,好事多磨,湘财证券终于实现曲线上市。

哈高科12月30日晚公告,拟通过发行股份方式向16个股东购买其持有的湘财证券合计99.73%的股份。经哈高科与上述交易对方协商,股权最终定价为106.08亿元。

哈高科发行22亿股收购湘财证券,利好消息下,31日开盘即一字涨停。以12月31日涨停价计算,估算市值增加215亿,加上哈高科本身35亿市值,总计约250亿。2019年上市的两家都是中小券商,华林证券当前市值403亿(动态PE 98.97倍),红塔证券当前市值609亿(动态PE 86.27倍),在市场人士看来,按估值计,新晋券商股哈高科或许留下了想像空间。

据财联社记者统计,相较IPO上市,至今已有10家券商通过直接借壳上市、上市公司收购、同一控制人名下资产装入的方式完成了上市。

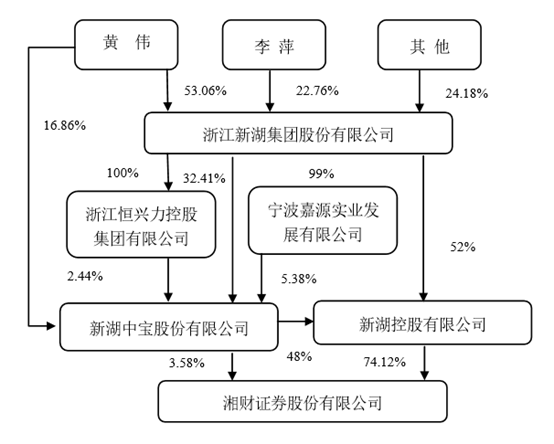

值得一提的是,哈高科的实控人与湘财证券的实控人均为新湖集团董事长黄伟,2019福布斯中国400富豪榜显示,黄伟家族排名第258位,财富值102.5亿元。此外,黄伟还实际控制新湖中宝、新湖创业等上市公司,并控股新湖期货等多家金融机构,入股盛京银行、吉林银行、成都农村商业银行及金洲管道(002443)等多家上市及拟上市公司。

湘财曲线上市路

根据公告,哈高科拟通过发行股份的方式购买交易对方新湖控股、国网英大、新湖中宝、山西和信、华升集团、华升股份、电广传媒、钢研科技、大唐医药、可克达拉国投、黄浦投资、中国长城、长沙矿冶、深圳仁亨、湖大资产、湖南嘉华持有的湘财证券合计99.73%股份并向不超过10名特定投资者发行股份募集配套资。

本次发行股份募集配套资金的发行数量不超过发行前公司股本总额的20%,募集资金拟用于增资湘财证券、支付本次交易各中介机构费用及交易税费。

2007年,新湖集团实际控制湘财证券后,湘财证券启动了上市之路。2014年,湘财证券登陆新三板。2015年,大智慧(601519.SH)发布收购方案拟以85亿元的价格收购湘财证券,但因大智慧遭证监会立案调查,最终未能完成上市。

两年后,2017年3月,湘财证券发布IPO上市方案。

不过,历经一年努力后,湘财证券仍未完成上市,2018年3月,湘财证券宣布IPO延期。同年5月,湘财证券在新三板终止挂牌。

市场当时普遍认为湘财证券独立IPO之路终于要画上句号了。直到2019年6月18日,哈高科发布公告,公司拟以发行股份方式购买新湖控股等股东持有的湘财证券股份,并同时募集配套资金。

2019年的最后一天,哈高科宣布完成重大资产重组,正式将湘财证券揽入上市公司。

哈高科在公告中提及,本次收购目的是实现上市公司业务转型升级,改善上市公司盈利能力,维护中小投资者利益。哈高科表示,通过本次重大资产重组,将行业前景良好、盈利能力较强的优质金融资产注入上市公司,有助于丰富上市公司内涵,优化上市公司产业模式,提升上市公司盈利能力,实现业务转型升级,有利于上市公司未来的可持续发展。本次重组完成后,哈高科将抢抓机遇推进证券业务快速健康发展。

本次交易完成后,上市公司主营业务将新增证券服务业,收入渠道将大大拓宽,盈利能力将大幅提升,有利于提高上市公司股东回报水平。

公告表示,本次重组将拓宽湘财证券融资渠道、补充资本金、增强抵御风险的能力。交易完成后,湘财证券将成为哈高科的子公司,可以借助上市公司平台建立持续的资本补充机制,充分发挥资本市场直接融资的功能和优势,加大金融科技等领域的投入,降低融资成本,提升品牌形象和综合竞争力,在未来日益激烈的市场竞争中占据有利位置,扩大业务规模,提升湘财证券整体竞争力。

上市券商添新丁

虽然经历了27载,湘财证券才完成上市步伐,但这家1992年成立的老牌券商实力不容小觑。

1992年湘财证券前身,湖南省湘财证券营业部在长沙开始营业。1996年湘财证券正式成立,经过多次增资重组,2008年新湖控股成为控股股东,2014年湘财证券登陆新三板市场。

历经漫长的时间沉淀,湘财证券不断壮大,业务资格不断丰富,其中包括首批获准进入全国银行间同业拆借市场;首家获准为全国性综合类证券公司;第一家获准设立中外合资证券公司。此外,湘财证券还坐拥唯一获准成立国家级证券博物馆。

根据中联资产评估的报告,湘财证券注册资金为36.83亿元,全国共有8家分公司和63家证券营业部,其中4家业务分公司和4家区域分公司,主要分布在上海、北京、济南和湖南。

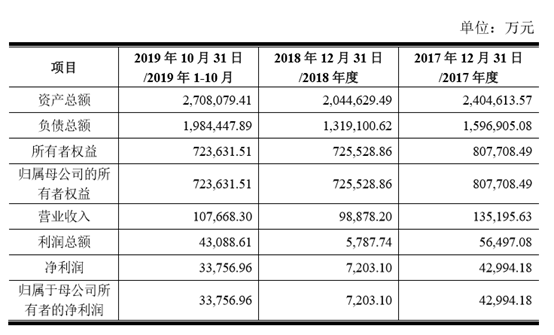

2019年1-10月,湘财证券总资产达270.5亿元,营业收入约为11亿元,净利润为3.15亿元。根据证券业协会公布的情况,湘财证券2018年总资产、净资产、营业收入排名均为61名,净利润为63名。证监会券商分类评级结果显示,湘财证券2018、2019年评级均为A级。

来源:湘财证券公告

业务变局谋发展

对于湘财证券未来的发展,重组报告中也作了相应陈述。在公司战略层面,报告明确提出依托大股东产业背景,积极推进产融结合,构建产业金融的差异化发展战略。

在打造未来利润增长点方面,报告表示,湘财证券拟通过大力提升经纪业务与财富管理能力;积极强化资产管理水平和能力、控制业务风险;调整改善投资银行业务;积极推动自营业务稳健发展;以及打造品牌研究业务五大方面实现利润增长。

不仅如此,财联社记者了解到,湘财证券在早已启动了金融科技战略。湘财证券通过自主研发或引进第三方供应商,已经形成专业服务体系,打造了“金刚钻”、“百宝湘”、“年糕智投”“湘管家”等产品。

以湘财证券的“湘管家”为例,作为业务管理和营销展业的多重载体,湘管家秉承了“金融科技、多维赋能”的核心理念,以满足客户根本需求为出发点,在系统上打通前中后台,在业务属性上部门互联,通过大数据信息与移动APP的交互,实现对客户精准洞察、及时响应、精准服务的目标。

湘财证券表示,湘管家率先改变了湘财部门间、平台间的独立运营、互不连通的状态,实现了司内资源、专业知识的开放共享,成为员工业务培训、成长培养的统一平台。

值得一提的是,通过湘管家和百宝湘的内外联动,面向客户端的百宝湘App活跃用户已超过50万,投顾服务覆盖率达到80%,由线上投顾服务带来的用户转化提升25%,App日活提升40%。

此外,湘财证券研发的“湘财金刚钻”金融科技服务体系,主要服务银行、资管、信托、公募、私募等机构客户和个人高净值客户,致力于为客户提供最优质的服务和最先进的交易工具。

记者了解到,截止2019年12月,湘财“金刚钻”交易服务体系吸引近百名专业投资者,新引进客户资产量占全公司新引进资产量38%;产生的交易量占公司整体交易量25%。

声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。